NFTs et Play-to-Earn : comment assurer sa conformité juridique ?

Les cryptoactifs ouvrent de nouvelles perspectives dans le secteur des jeux en ligne, à l’instar de l’essor considérable des modèles « Play-to-Earn ».

Ce modèle économique permet aux joueurs d’être récompensés en contrepartie de leur participation à un jeu en ligne. Grâce aux technologies blockchain, cette contrepartie prend la forme de tokens, fongibles ou non (utility tokens ou non fungible tokens – NFT). Ainsi, les joueurs vont pouvoir, d’une part, gagner des récompenses sous la forme de tokens utilitaires et, d’autre part, acquérir des NFTs représentants des personnages, des perks ou encore des armes dans le jeu.

Ces objets numériques présentent un certain nombre d’atouts :

- 📜 chaque utilisateur bénéficie d’un droit de propriété irrévocable sur les jetons qu’il détient et peut les donner ou les revendre indépendamment de l’éditeur ;

- 💰 ils représentent une certaine valeur sur le marché, généralement via une marketplace ;

- 🌍 ils sont compatibles avec l’écosystème d’applications de la blockchain sous-jacente (Ethereum, Tezos, etc.) et rien n’interdit leur utilisation dans des jeux ou des services compatibles.

Par exemple, Axie infinities, un jeu populaire ressemblant à Pokemon, permet à ses utilisateurs :

- d’acheter ou d’élever les créatures du jeu sous la forme de NFTs,

- de gagner des tokens en jouant (plus spécifiquement, en gagnant des combats),

- de vendre ou acheter les NFTs sur la marketplace du jeu et le token sur des plateformes d’échange de cryptomonnaies comme Coinbase.

Ce jeu connait un succès impressionnant avec plus de 2 millions d’utilisateurs et une augmentation du cours du jeton AXS de… 16 000 % en un an !

Cependant, en dépit de ces caractéristiques offrant des possibilités infinies au monde du gaming, ces objets numériques sont susceptibles d’être soumis à la réglementation applicable aux services sur actifs numériques et/ou au gambling et faire l’objet d’une taxation assez complexe.

Play-to-Earn what ? NFTs et tokens sont-ils des actifs numériques ?

La qualification d’actif numérique

L’achat de jetons en monnaie ayant cours légal ou en cryptomonnaies est un service susceptible d’entrer dans le champ de la réglementation applicable aux émetteurs de jetons et aux prestataires de services sur actifs numériques (PSAN) si les jetons en question sont qualifiés d’actifs numériques.

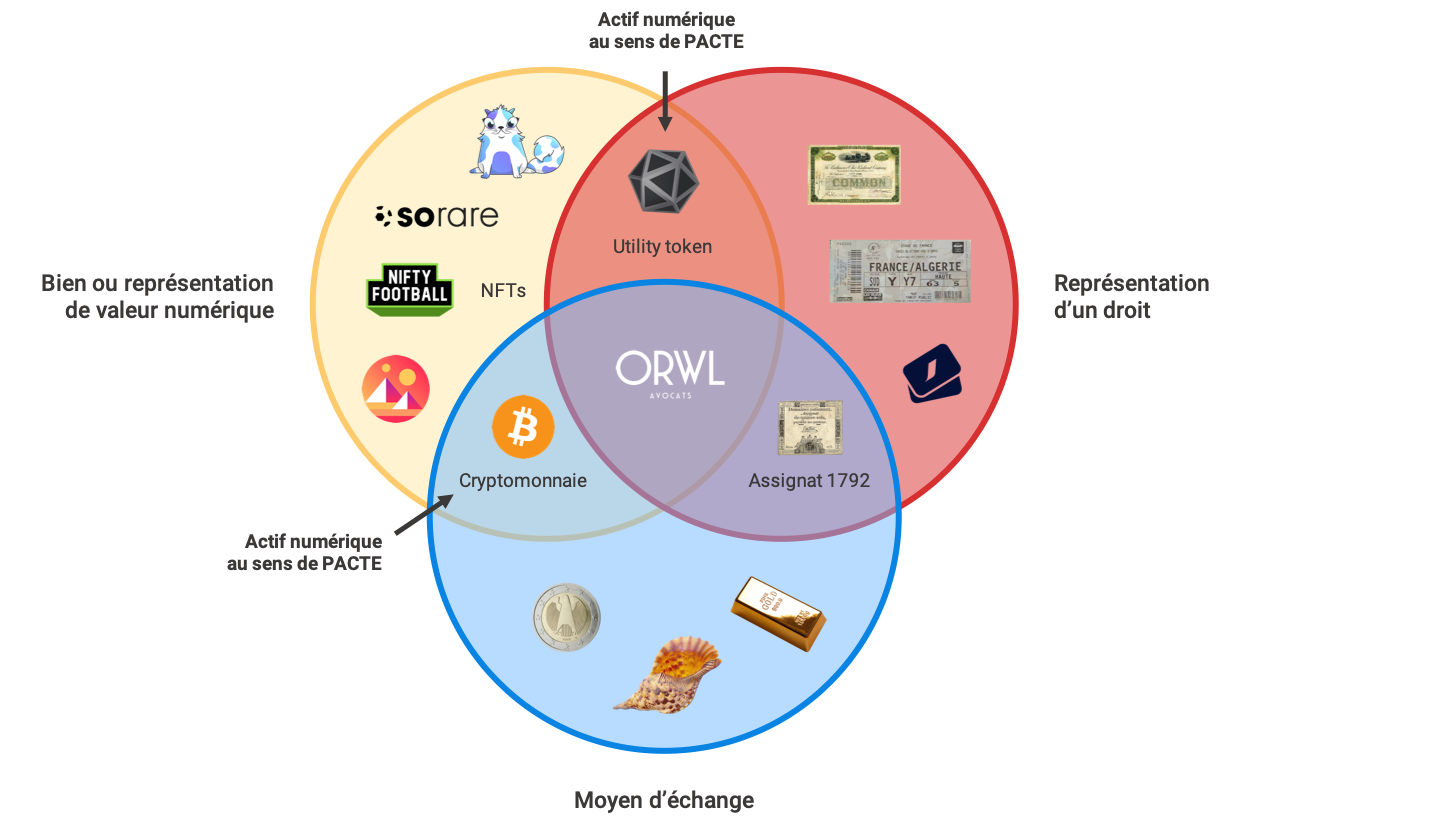

En raison de l’absence de qualification juridique propre, les tokens doivent à titre principal être analysés à l’aune de la notion d’actif numérique au sens du Code monétaire et financier, qui recouvre les jetons et les monnaies virtuelles.

La notion de jeton. Un jeton peut être défini comme un bien numérique émis sur une blockchain, donnant accès à un bien ou à un service offert par l’émetteur. Les jetons sont généralement porteurs d’un droit de vote ou d’accès à un service en ligne, comme les BAT (Brave rewards) du navigateur Brave ou les Filecoin du service éponyme.

La qualification de jeton dépend des caractéristiques et des droits attachés à l’objet numérique concerné, impliquant une analyse au cas par cas.

Si les utility token des jeux Play-to-Earn entrent logiquement dans la catégorie des jetons au sens du Code monétaire et financier, la qualification des NFTs, objet unique à collectionner, est plus complexe. En effet, les NFTs octroient généralement à leur détenteur un droit de propriété, exclusivement attaché à l’instrument, sans offrir de droit d’accès à un service.

La notion de monnaie virtuelle. La principale caractéristique des monnaies virtuelles réside dans leur utilisation en tant que moyen d’échange, comme l’ether ou le bitcoin.

Là où un NFT est par essence unique, rare et non interchangeable, un jeton fongible permettant d’acquérir des NFTs apparaît être un moyen d’échange.

En conséquence, si la qualification des NFTs en monnaie virtuelle semble pouvoir être exclue, les jetons fongibles pourraient tomber dans le champ de cette notion.

L’application du régime PSAN

Ainsi, les jetons fongibles ou NFTs gagnés au sein des jeux Play-to-Earn pourraient, en fonction de leurs propriétés, être qualifiés d’actifs numériques.

Cela entraîne plusieurs conséquences concernant :

- l’application du régime juridique de l’émission de jetons si la plateforme de jeu émet des jetons entrant dans la notion d’actifs numériques ;

- l’application de la réglementation PSAN si la plateforme de jeu :

- permet d’acquérir des jetons en monnaie fiat ou en cryptomonnaies, en plus de les attribuer gratuitement ;

- offre un service de conservation (wallet) attaché au compte du joueur qui supporte le jeton ; ou encore

- met en relation acheteurs et vendeurs par le biais d’une plateforme d’échange.

Le régime applicable dépend également du recours à des tiers indépendants pour offrir ces services. En effet, la mise en relation d’un joueur avec une plateforme d’échange tierce pour acquérir des jetons permettrait de ne pas fournir directement de services sur actifs numériques.

Play-to-Earn how ? Jeux d’argent et de hasard, les plateformes Play-to-Earn sont à risque

Les jeux Play-To-Earn présentent également le risque de tomber dans le champ de la réglementation applicable aux jeux d’argent et de hasard soumis à l’obtention d’un agrément, sous peine de caractériser une activité illégale lourdement sanctionnée.

Trois critères doivent être réunis pour caractériser une telle activité :

- S’adresser au public ; le simple fait de s’adresser à un cercle plus large qu’un cercle privé et restreint (famille, amis), notamment sur internet, suffit à qualifier une offre au public au sens du régime des loteries prohibées ;

- Offrir une espérance de gain dû au hasard ; cela implique (i) la probabilité pour le client de réaliser un bénéfice économique, ce qui selon l’Autorité de régulation des jeux en ligne ou ARJEL (l’actuelle Autorité Nationale des Jeux ou ANJ) est caractérisé dès lors que l’objet gagné « est susceptible de donner lieu à une monétisation, c’est-à-dire d’être vendu » et (ii) que ce bénéfice trouve sa cause dans un aléa même partiel. Or, la composition des NFTs gagnés au sein d’un jeu est parfois aléatoire, notamment sous forme de loot box (pochette surprise payante). Généralement, ce hasard constitue un élément essentiel de la perspective de réaliser un gain en fonction de la chance de découvrir un NFT plus ou moins rare ;

- Impliquer un sacrifice financier ; ce critère est tout sauf évident dans un modèle Play-to-Earn. En effet, la plupart des jeux sont gratuits et les jetons peuvent être gagnés. Cependant, les opérateurs doivent prêter une attention particulière à la vente d’éléments (bonus, amélioration, etc.) permettant aux joueurs d’améliorer leurs NFTs avatars qui pourraient caractériser un sacrifice financier de la part du joueur.

Cette analyse est confirmée par la position de l’ARJEL relative aux loot boxes. L’Autorité administrative considère qu’une loot box dont le contenu est monétisable peut être qualifiée de jeu d’argent lorsque son acquisition est payante et que « le lot est susceptible de cession en dehors de la plateforme de jeu et que l’éditeur permet l’utilisation de lots acquis ailleurs que dans l’environnement de sa plateforme ». L’Autorité a d’ailleurs annoncé avoir initié plusieurs enquêtes administratives sur ce fondement.

Play-to-Earn it all ? Les conséquences fiscales

En ce qui concerne les émetteurs (généralement l’éditeur du jeu), la fiscalité dépend principalement de la qualification du NFT. En principe, il constitue un bien meuble en raison de l’absence de droit sur l’émetteur, à la différence d’un jeton utilitaire.

En matière fiscale, plusieurs points déterminants doivent retenir l’attention des opérateurs et des utilisateurs

L’application de la TVA aux modèles Play-to-earn

Si la question de la TVA sur les opérations sur actifs numériques est relativement bien tranchée, il en va différemment des NFTs qui n’entrent généralement pas dans cette définition. La vente de NFTs, au même titre que tout autre bien ou prestation de service, est susceptible d’être assujettie à la TVA à défaut être expressément exonérée. En effet, toute prestation à titre onéreux entre en principe dans le champ de la TVA lorsqu’il existe un lien direct entre la prestation (e.g. la livraison d’un NFT) et la contrepartie reçue (e.g. un paiement en ETH).

En principe, la TVA française s’applique à toutes les opérations Business-to-Consumer réalisées par un opérateur français, quel que soit le lieu d’établissement de l’utilisateur. Certains régimes spécifiques permettent cependant, sous conditions, d’appliquer la TVA du lieu de résidence de l’utilisateur, ce qui peut présenter un avantage certain lorsqu’une grande partie des utilisateurs résident hors de France.

Ce point est d’autant plus important que le taux normal de TVA de 20 % est susceptible d’amputer considérablement les revenus de l’opérateur. Dans certains cas, le taux réduit à 10 % pourra être applicable (si les NFTs présentent une certaine originalité). En revanche, il est nécessaire de rappeler que les NFTs ne peuvent jamais être fiscalement d’œuvres d’art (et ne peuvent donc bénéficier du taux à 5,5 %), contrairement à ce qu’il est possible de lire.

Il est donc essentiel de cadrer le régime de TVA en amont pour bénéficier des faibles leviers offerts par la législation en la matière (territorialité et taux).

L’impôt sur les bénéfices

La vente de NFT constitue le résultat fiscal d’une entreprise dès lors qu’ils sont vendus dans un état ne permettant pas à l’acheteur d’attendre une prestation complémentaire. En effet, un NFT n’étant généralement associé à aucune autre prestation que la seule livraison du NFT, leur vente devrait être considérée comme un produit d’exploitation au jour de la cession.

Dans l’hypothèse où le NFT serait associé à des droits et constitueraient des jetons au sens du code monétaire et financier, le paiement de la TVA et de l’impôt sur les sociétés pourraient être reportés sous certaines conditions.

Quoi qu’il en soit, la constitution préalable d’une structure assujettie à l’impôt sur les sociétés apparaît indispensable pour éviter aux fondateurs de subir une imposition bien plus pénalisante à l’impôt sur le revenu et une extension du délai de contrôle de l’administration fiscale jusqu’à 10 ans en cas d’activité considérée comme occulte.

Le cabinet ORWL Avocats se tient à votre disposition pour vous fournir davantage d’informations ou vous accompagner dans cette démarche.

Article écrit avec la collaboration de Clément Tassart, fiscaliste