Influenceurs : comment déclarer ses revenus en crypto-monnaies ?

Dans un contexte de croissance et de forte concurrence, les entreprises du secteur des crypto-monnaies ont recours à de nombreux influenceurs et créateurs de contenus qui demeurent responsables de leurs déclarations de revenus.

Les influenceurs opérant dans ces domaines perçoivent des revenus variés, notamment sous forme de sponsoring, commissions d’affiliation, ou airdrops. Afin de faciliter les paiements transfrontaliers et de permettre les micro-paiements (notamment sur les commissions d’affiliation), ces revenus sont versés en crypto-monnaies. Les crypto-monnaies sont également utilisées pour rémunérer des influenceurs dans d’autres secteurs, et notamment dans le secteur des casinos en ligne.

Depuis la loi du 9 juin 2023, les influenceurs sont désormais soumis à des obligations spécifiques. Les influenceurs dans le secteur des crypto-monnaies et dans le secteur des casinos en ligne sont par ailleurs soumis à des risques particuliers qui sont détaillés dans les articles liés.

Par ailleurs, les influenceurs sont tous soumis à des obligations déclaratives et à des obligations fiscales. Le présent article vise à donner des indications aux influenceurs pour leur permettre de comprendre comment déclarer des revenus en crypto-monnaies.

Pour en savoir plus sur le cadre juridique et fiscal de l’activité d’influenceur, ORWL a publié un guide juridique et fiscal.

Comment déclarer des revenus en crypto-monnaies en tant qu’influenceur ?

Comme toute activité économique, l’activité d’influenceur doit être déclarée dans le cadre d’une entreprise. Le choix de la forme juridique de l’entreprise, a un impact direct sur les modalités d’imposition des bénéfices.

Quel statut juridique choisir pour exercer l’activité d’influenceur ?

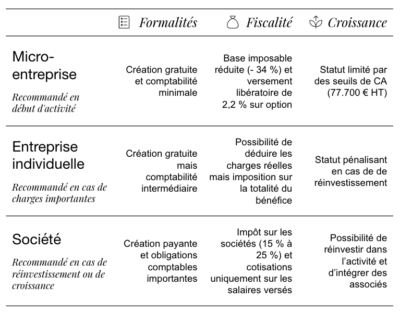

Afin d’exercer légalement leur activité, les influenceurs doivent en effet choisir le statut juridique le mieux adapté à leur situation, qu’il s’agisse de la micro-entreprise, de l’entreprise individuelle, ou de la société (SASU ou EURL).

Le choix de ce statut dépend principalement de la nature de l’activité, du prévisionnel de chiffre d’affaires et des objectifs de croissance de l’influenceur.

Comment déclarer des revenus en crypto-monnaies d’une activité d’influenceur ?

Le choix du statut influence directement le régime fiscal et social applicable à leurs revenus. Un comparateur exhaustif est disponible sur le site de l’Urssaf.

Régime fiscal de la micro-entreprise (micro-BIC ou micro-BNC) : Ce statut est idéal pour débuter. Il permet d’avoir des obligations comptables minimales ainsi qu’une fiscalité et des cotisations sociales allégées mais n’est plus applicable lorsque le chiffre d’affaires réalisé dépasse 77.700 € HT pendant deux années de suite.

Sur le plan fiscal, si l’influenceur a un revenu fiscal de référence en N-2 inférieur à 27 478 €, il peut opter pour le versement libératoire et ne payer que 2,2 % du CA HT au titre de l’impôt sur le revenu. A défaut, son chiffre d’affaires, diminué d’un abattement de 34 % (BNC) ou de 50 % (BIC), est soumis au barème progressif.

Sur le plan social, l’influenceur doit payer, au titre des cotisations sociales, 23,20 % (BNC) ou 21,20 % (BIC) de son CA HT.

Régime fiscal des entreprises individuelles : Lorsque le CA dépasse le seuil, ou si les charges de l’influenceur sont importantes (ce qui est rare en pratique), la micro-entreprise passe sous le régime réel. Il a toutefois le choix, dans ce cas, de transformer cette entreprise individuelle en société (SASU ou EURL).

Sur le plan fiscal, à la différence du régime micro, le bénéfice est déterminé en déduisant du CA HT les charges réellement exposées (ce qui est moins intéressant que le régime micro lorsque ces charges sont inférieures à 34 % en BNC ou 50 % en BIC). Ce bénéfice est soumis au barème progressif (tranche de 0 % à 45 %).

Sur le plan social, les cotisations sociales sont calculées sur la base du bénéfice réel et sont plus élevées (environ 40 %).

Régime fiscal des sociétés : En société, il existe une imposition au niveau de la structure et une imposition au niveau de l’exploitant fondée uniquement sur ses rémunérations.

Au niveau de la société, le bénéfice imposable est déterminé en déduisant les charges réelle également. Il est soumis à l’impôt sur les sociétés au taux de 15 % jusqu’à 42.500 € de bénéfices et de 25 % au-delà. Les cotisations sociales ne sont appliquées que sur les versements réalisés au titre de salaires versés. En EURL, les cotisations sociales sont moins élevées mais les dividendes y sont soumis (ce qui n’est pas le cas en SASU).

Au niveau de l’exploitant, les salaires perçus sont soumis à l’impôt sur le revenu et aux cotisations sociales mais sont déductibles du résultat de la société. Les dividendes sont moins imposés chez l’exploitant (taux forfaitaire de 30 % ou option pour le barème) mais sont versés après impôt sur les sociétés. Le choix entre les deux dépend de nombreux paramètres permettant d’optimiser l’activité.

Les revenus tirés d’une activité d’influenceur sont-ils soumis à la TVA ?

Les prestations de service fournies par les influenceurs cryptos entrent, par principe, dans le champ d’application de la TVA. Ils devront donc collecter cette taxe sauf en cas d’application du régime de la franchise en base de TVA.

Ce régime permet aux entreprises dont le chiffre d’affaires de l’année précédente n’excède pas certains seuils d’être exonérées de la déclaration et du paiement de la TVA sur les prestations qu’elles réalisent. En cas d’activité de prestation de service, les seuils à ne pas dépasser sont de 39.100 € en années N et N-1 et de 36.800 € en année N-2.

Par ailleurs, aucune TVA n’est due si le client est un professionnel domicilié hors de France (ex : Youtube, des plateformes d’échange de crypto-monnaies, des casinos en ligne).

Les influenceurs sont également tenus de remplir une déclaration européenne de services (DES) pour les prestations réalisées en faveur d’une entreprise établie dans un autre pays de l’Union européenne (UE). Cette déclaration permet à l’entreprise qui a facturé hors taxe une prestation de service à une entreprise établie dans un pays de l’UE de déclarer l’ensemble des opérations effectuées au service des douanes compétent.

Pour connaître vos obligations en matière de TVA et de DES, vous pouvez consulter les fiches pratiques disponibles sur impots.gouv.fr. et Service-Public.

Quelles sont les spécificités liées à l’encaissement des revenus en crypto-monnaies ?

Encaisser les revenus en crypto-monnaies présente de nombreux avantages : simplicité et immédiateté des paiements, possibilité de micro-paiements sur de l’affiliation, absence de frictions bancaires. Toutefois, cela ne permet pas d’échapper à l’impôt et complexifie souvent la déclaration des revenus.

Comment déclarer des revenus tirés de crypto-monnaies reçues en paiement ?

Sur le plan fiscal, il y a lieu de distinguer deux flux : le revenu généré lors de la réception des crypto-monnaies et l’éventuelle plus-value en cas de cession. Autrement dit, la loi considère qu’un paiement en crypto-monnaies équivaut à la double opération suivante : (i) un paiement en euros et (ii) un achat de crypto-monnaies en euros.

Ainsi, pour déclarer le chiffre d’affaires réalisé dans le cadre de l’activité d’influenceur, il convient de valoriser les crypto-monnaies reçues en paiement au cours de réception (ce qui peut être particulièrement long si de nombreux micro-paiements sont encaissés, dans le cadre d’affiliation notamment).

Cette valeur d’acquisition est imposée au même titre qu’un paiement en euros et sert de base de calcul à la TVA.

En cas de cession des crypto-monnaies ensuite, un autre gain est susceptible d’être réalisé :

- si l’influenceur exerce en micro-entreprise ou en entreprise individuelle, il devra appliquer le régime des cessions d’actifs numériques ; ainsi, en cas de cession en monnaie légale (euro, dollar, etc.), il devra déterminer et déclarer une plus-value ou une moins-value (ex : l’influenceur reçoit 1 ETH valant 1.500 € à réception ; il déclare un CA de 1.500 € qui est soumis à l’impôt dans les conditions mentionnées plus haut ; il vend un peu plus tard cet ETH contre 1.800 € ; il déclare une plus-value de 300 € imposée au taux de 30 %).

- si l’influenceur exerce en société, il devra déterminer une plus-value ou une moins-value en cas de cession, y compris contre une autre crypto-monnaie ; toutefois, les modalités de calcul seront sensiblement différentes.

Quelles précautions prendre en cas d’encaissements en crypto-monnaies ?

La valeur à l’encaissement des crypto-monnaies servant de base au calcul de l’impôt sur les bénéfices et de la TVA, il est fortement recommandé de sécuriser la valeur de ces crypto-monnaies (en les passant en stablecoins ou en monnaie légale, au moins pour partie). En effet, en cas de chute des cours, l’impôt et la TVA resteront dus sur la valeur d’encaissement (ex : l’influenceur encaisse 1 ETH valant 1.500 € à l’encaissement ; il doit 500 € d’impôts à ce titre ; le cours chute à 600 € ; il ne lui reste que 100 € après paiement des impôts).

Par ailleurs, la TVA n’étant pas appliquée aux clients hors de France, il est recommandé de bien documenter le lieu d’établissement de son client, ce qui peut être compliqué pour certaines plateformes.

Quels sont les risques en cas de contrôle fiscal d’un influenceur cryptos ?

L’administration fiscale disposant d’outils de plus en plus efficaces pour détecter les activités occultes ou les revenus non déclarés, il est utile de bien connaître les risques en cas de contrôle.

Comment est déclenché et réalisé un contrôle fiscal ?

Les influenceurs cryptos, tout comme les autres professionnels, peuvent être soumis à des contrôles fiscaux. Ces contrôles sont aujourd’hui renforcés, notamment grâce aux outils de surveillance en ligne dont dispose l’administration fiscale. Celle-ci a en effet la capacité de recueillir des informations sur les réseaux sociaux et sur les plateformes d’échange de crypto-monnaies.

De plus, depuis 2024, les agents de l’administration fiscale peuvent agir sous pseudonyme afin de collecter des données publiquement accessibles mais dont l’accès nécessite une inscription à un compte. Ils peuvent également participer à des échanges en ligne avec les personnes susceptibles d’être les auteurs d’infractions fiscales.

Le droit de reprise de l’administration fiscale s’étend jusqu’au 31 décembre de la 3e année suivant celle de la perception des revenus. Toutefois, ce délai peut être étendu à 10 ans en cas d’activité occulte, c’est-à-dire si l’influenceur n’a pas déclaré l’exercice de son activité.

Quels sont les risques en cas de redressement d’un influenceur ?

En cas de redressement, plusieurs sanctions sont appliquées par l’administration fiscale :

Les intérêts de retard sont systématiquement appliqués au taux de 0,2 % par mois de retard (soit 2,4 % par an).

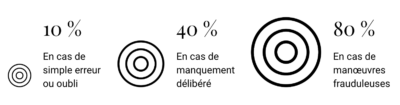

Les majorations dépendent de la gravité des manquements. Elles seront de :

- 10 % en cas de simple erreur ou oubli ;

- 40 % en cas de manquement délibéré, c’est-à-dire si l’administration fiscale considère que l’influenceur connaissait, ou ne pouvait ignorer, ses obligations et s’y est délibérément soustrait ;

- 80 % en cas de manœuvres frauduleuses, c’est-à-dire si l’influenceur a mis en place des méthodes visant à dissimuler son manquement (encaissements sur des comptes à l’étranger non déclarés par exemple).

Les étapes du contrôle fiscal sont détaillées dans cet article.

Comment régulariser fiscalement une activité d’influenceur en crypto-monnaies ?

Pour éviter ces risques, la régularisation de l’activité ou des revenus omis est toujours possible et permet d’écarter les pénalités.

Pourquoi régulariser la déclaration des revenus en crypto-monnaies perçus par un influenceur ?

L’administration fiscale offre la possibilité à tout contribuable, avant qu’il ne fasse l’objet d’une enquête ou d’un contrôle, de rectifier ses erreurs de manière spontanée (ce qui est également possible, dans une moindre mesure, en cours de contrôle).

La régularisation volontaire permet de réduire les sanctions applicables. En régularisant une activité ou des revenus non déclarés, l’influenceur pourra ainsi bénéficier d’une réduction des intérêts de retard (jusqu’à 50 %) et limiter les pénalités à 10 % maximum, au lieu des 40 % voire des 80 % appliqués en cas de fraude.

Une telle régularisation est particulièrement intéressante pour les influenceurs ayant omis de déclarer leurs revenus perçus en cryptos.

Quelles sont les étapes de la régularisation ?

Les étapes afin de régulariser fiscalement une activité d’influenceur crypto sont les suivantes :

- Détermination de la nature de l’activité : l’influenceur devra identifier les régimes fiscaux qu’il aurait dû appliquer (en matière d’imposition des bénéfices et de TVA notamment).

- Détermination des revenus omis et valorisation des encaissements en crypto-monnaies : les crypto-monnaies devront être évaluées en euros au jour de leur encaissement. Les plateformes d’échange pourront être utilisées afin de retrouver les valeurs des actifs au moment des transactions.

- Déclaration rectificative : une ou des déclarations rectificatives des revenus de l’influenceur devront être déposées auprès du service des impôts compétent et de l’Urssaf.

- Paiement des arriérés : l’influenceur devra ensuite acquitter l’impôt supplémentaire résultant de l’omission ainsi que les éventuels intérêts de retard et pénalités. En fonction des montants, un échelonnement des paiements pourra être négocié.

- Suivi et documentation : une documentation précise des transactions et des revenus perçus par l’influenceur devra être tenue en vue de faciliter les échanges avec l’administration notamment en cas de questions supplémentaires.

- Mise en place de process : pour éviter que la situation ne se reproduise, des process devront être mis en place afin d’assurer la conformité de la situation à l’avenir.

ORWL dispose d’une forte expérience en la matière et se tient à votre disposition pour répondre à vos questions et pour vous accompagner dans votre mise en conformité fiscale.