Les NFTs sont tout sauf des œuvres d’art !

Suite à la vente aux enchères vertigineuse de l’œuvre « Everydays: The First 5 000 days » de Beeple, près de 70 millions de dollars, le monde de l’art a très rapidement adopté les NFTs.

Les jetons non fongibles (non-fungible tokens) constituent un outil technique ouvrant un nombre impressionnant de nouveaux usages en ligne en créant de la rareté numérique, dans un monde jusqu’alors dominé par le copier-coller. Ils permettent d’améliorer des processus déjà existants d’authentification et/ou de traçabilité d’objets physiques. Mais surtout d’authentifier des fichiers purement numériques (image, vidéo, texte, etc.) en les rendant ainsi uniques.

Cette propriété permet d’offrir l’authenticité, la rareté et l’originalité caractéristiques de l’art à des œuvres purement et exclusivement numériques, revitalisant ainsi le secteur de l’art numérique et bouleversant l’organisation du marché de l’art en créant un lien plus direct entre les artistes et les collectionneurs.

Il n’est donc pas étonnant que le monde de l’art ait si rapidement épousé cette nouvelle opportunité.

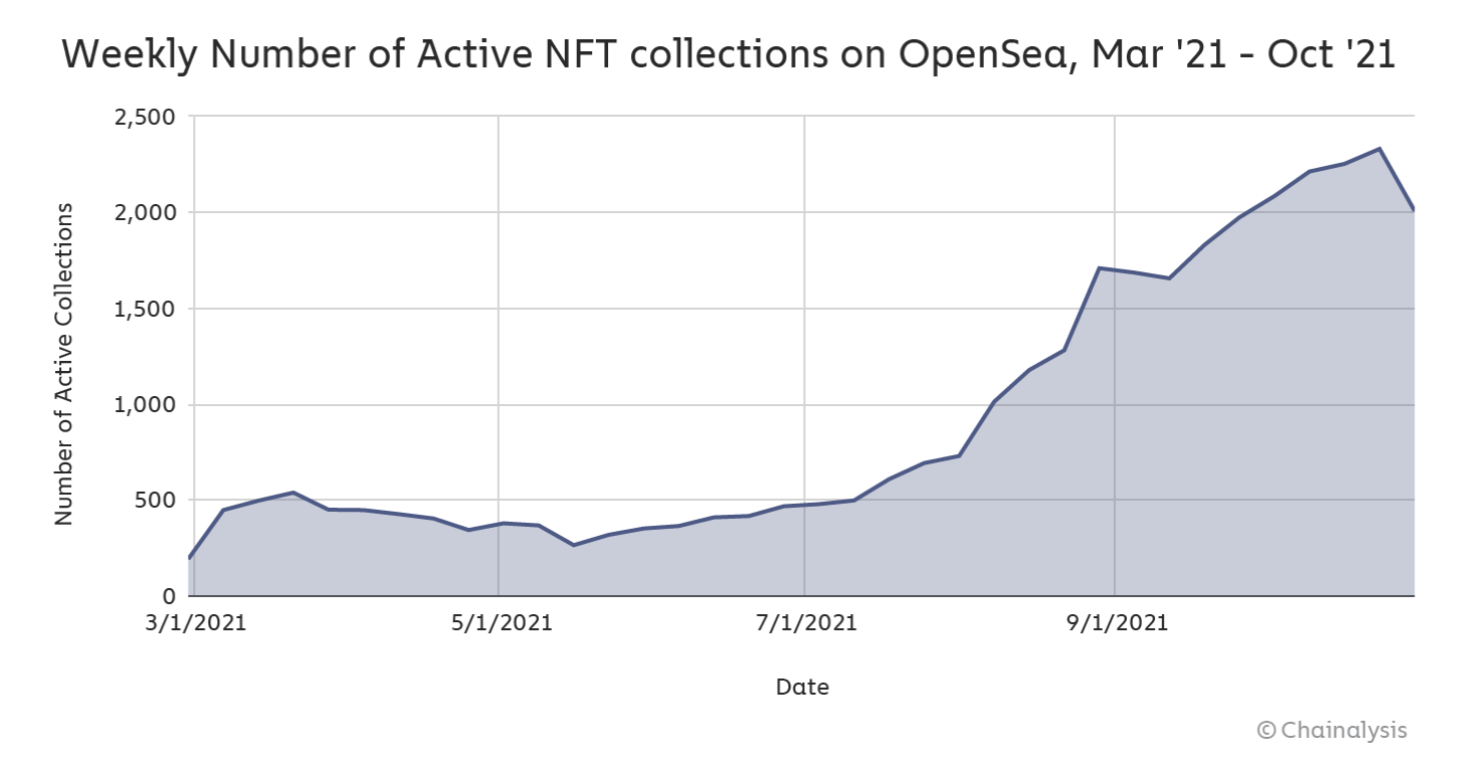

Compte tenu de l’explosion importante de la valorisation d’un certain nombre de collections, la question de la fiscalité des NFTs s’est rapidement posée.

Or, contrairement à ce l’on peut beaucoup trop souvent lire, si le régime fiscal des NFTs reste aujourd’hui quelque peu incertain, les NFTs représentatifs d’œuvres numériques ne peuvent – malheureusement – pas être fiscalement qualifiés d’œuvres d’art.

Pourquoi lit-on souvent que les NFTs bénéficient du régime des oeuvres d’art ?

L’assimilation d’un certain nombre de NFTs à des œuvres d’art est assez naturelle et procède de deux réflexes intuitifs.

Le premier réflexe intervient à la vue de l’œuvre. Bon nombre de ces NFTs sont effectivement le fruit d’un travail qui peut indéniablement être qualifié d’artistique. Les œuvres numériques qu’ils authentifient relèvent d’une réelle démarche créatrice.

Le second réflexe intervient à la vue des taux d’imposition susceptibles de s’appliquer à la plus-value de cession de l’œuvre. Les œuvres d’art bénéficient effectivement d’une série de dispositifs fiscaux privilégiés.

D’abord, les particuliers et les sociétés procédant à la vente d’œuvre d’art à titre non professionnel peuvent choisir entre une imposition du montant de la cession (prix de vente) à un taux particulièrement avantageux de 6,5 % ou une imposition du montant de la plus-value (prix de vente – prix d’achat) à 36,2 %.

Ensuite, les sociétés faisant l’acquisition d’œuvres d’art pour les exposer publiquement sont en droit de déduire de leur résultat fiscal la valeur d’acquisition de ces œuvres sur cinq ans dans la limite de 20 000 € ou, si ce montant est supérieur, de 0,5 % de leur chiffre d’affaires par an. Ce dispositif permet de subventionner une partie de l’acquisition en finançant l’œuvre à hauteur de 25 % de son montant par une baisse d’impôt sur les sociétés.

Enfin, les opérations sur œuvres d’art bénéficient d’un taux réduit de TVA à 5,5 % à la place du taux normal de 20 %.

Or, s’il n’est pas question de remettre en cause le caractère artistique des œuvres numériques authentifiées par des NFTs, il convient de constater que le caractère purement numérique de ces œuvres fait obstacle à ce qu’elles soient qualifiées – sur le plan fiscal bien sûr – d’œuvres d’art et à ce qu’elles bénéficient des régimes exposés.

Pourquoi les NFTs ne peuvent-ils pas être fiscalement qualifiés d’œuvres d’art ?

En effet, la qualité artistique d’une œuvre ne suffit pas à lui conférer la qualité d’œuvre d’art au sens fiscal.

La notion d’œuvre d’art est définie par renvoie à une liste limitative de travaux artistiques. Elle comprend notamment les gravures originales tirées en nombre limité exécutées à la main par l’artiste, les sculptures exécutées entièrement par l’artiste et les fontes tirées en nombre limité, les photographies prises par l’artiste et tirées par lui ou sous son contrôle, etc.

Outre, ces œuvres dont les œuvres numériques ne font bien évidemment pas partie, la notion d’œuvre d’art englobe également les « tableaux, collages […] peintures et dessins, entièrement exécutés à la main par l’artiste ».

Si les œuvres numériques pourraient, dans le langage courant, répondre à la définition de dessins, le texte prévoit expressément que ces derniers doivent être exécutés « à la main par l’artiste ». C’est la raison pour laquelle l’administration fiscale précise que ce critère exclut « l’emploi de tout procédé, quel qu’il soit, permettant de suppléer, en tout ou en partie, à cette intervention humaine » (BOI-TVA-SECT-90-10), y compris donc l’usage d’une souris…

C’est d’ailleurs ce qu’a rappelé le ministre de la Culture dans une réponse du 12 janvier 2021 à une question parlementaire n° 22584 posée le 3 septembre 2019, après avoir estimé qu’une « évolution est souhaitable », tout en précisant que cette évolution ne pourrait intervenir qu’au niveau du droit de l’Union européenne.

Si cet obstacle textuel est regrettable et peut paraître injuste, voire désuet, l’essor des NFTs pourrait rouvrir le débat de l’intégration des œuvres numériques à la catégorie fiscale des œuvres d’art. En permettant d’authentifier le propriétaire de biens numériques, les NFTs permettent en effet de créer la rareté propre aux œuvres d’art originales et de délimiter ainsi le champ d’application de régimes fiscaux particulièrement généreux. Pour l’heure, la fiscalité des NFTs ne bénéficie d’aucun régime de faveur.

Quelle est la fiscalité des NFTs représentant des œuvres numériques ?

Le traitement fiscal des NFTs artistiques dépend de la nature des opérations et de la qualité des contribuables concernés.

La fiscalité des NFTs pour les artistes

Pour les artistes émettant des œuvres numériques authentifiées par des NFTs, l’impossibilité de bénéficier de la qualification fiscale d’œuvre d’art a plusieurs conséquences.

S’agissant de l’impôt sur les bénéfices, la qualification est sans incidence, le produit des ventes restant soumis aux bénéfices non commerciaux.

S’agissant de la TVA, l’artiste ne peut bénéficier du taux réduit de 5,5 %. Ses ventes devraient donc être assujetties au taux de 20 %. En revanche, il peut bénéficier d’un taux réduit de 10 % sur les ventes d’œuvres remplissant les deux conditions suivantes :

- elles sont réalisées en exemplaire unique ou en nombre limité, individualisées par la signature de leur auteur et numérotées ; aucune exigence n’étant posée quant au caractère physique de l’œuvre, les NFTs devraient pouvoir permettre, pour la première fois dans un contexte numérique, de satisfaire à la condition de rareté et d’individualisation de l’œuvre ;

- elles dénotent de la part de leur auteur l’intention de réaliser une œuvre qui a exclusivement une fonction artistique et qui présente une originalité, c’est-à-dire qui reflète l’empreinte de la personnalité de l’auteur ; l’art génératif pourrait à cet égard poser quelques difficultés mais devrait, à notre sens, relever des œuvres de l’esprit dans la mesure où, si l’œuvre est in fine générée par un algorithme, les éléments la composant sont le fruit de l’apport personnel et intellectuel de leurs auteurs.

S’agissant des charges sociales, les créateurs d’œuvres pouvant être qualifiées d’œuvres de l’esprit au sens de ce qui précède, peuvent être affiliés au régime artistes-auteurs et bénéficier de charges sociales considérablement réduites.

Fiscalité des NFTs pour les collectionneurs

Pour les collectionneurs, s’il est certain qu’ils ne peuvent bénéficier de l’imposition au taux très avantageux de 6,5 %, les modalités d’imposition sont incertaines. Ces dernières dépendent de la qualification juridique de l’œuvre authentifiée par un NFT.

Si les NFTs peuvent être qualifiés d’actifs numériques, les cessions relèveront du régime des plus-values sur actifs numériques. Le régime est avantageux car, s’il prévoit un taux global d’imposition de 30 %, les échanges entre actifs numériques ne sont pas fiscalisés. L’achat ou la vente du NFT en cryptos ne génère donc pas d’imposition, cette dernière n’intervenant qu’en cas de vente en monnaie ayant cours légal. Se pose cependant la question des modalités de valorisation des NFTs composant le portefeuille.

Cependant, il est plus probable que les NFTs ne puissent pas être qualifiés d’actifs numériques. Le droit fiscal est un droit réaliste et relativement neutre. La qualification fiscale de l’opération devrait donc s’attacher à la nature du bien vendu plus qu’à son support. Personne ne s’interroge en effet sur le régime fiscal des certificats d’authenticité, seul le régime fiscal de l’œuvre qu’il authentifie importe. Il en va de même pour les œuvres numériques, qu’elles soient certifiées par des NFTs ou non. Dans ces conditions, il semble assez évident que ces œuvres ne peuvent, en elles-mêmes, être qualifiées d’actifs numériques.

Ainsi, seul le régime balai des plus-values sur biens meubles devrait pouvoir s’appliquer. Ce régime prévoit une imposition globale de la plus-value au taux de 36,2 %, la plus-value devant être déclarée et l’impôt payé dans le mois suivant la cession. En application de ce régime, seules les plus-values réalisées sur des ventes dont le montant est supérieur à 5 000 € sont imposables (une plus-value de 4 000 € sur un NFT revendu 4 500 € est donc exonérée). Par ailleurs, un abattement pour durée de détention est prévu.

En revanche, puisque les NFTs artistiques ne peuvent être qualifiés d’actifs numériques, les échanges crypto-NFTs sont susceptibles de générer de l’imposition (e.g. l’achat d’un NFT en ETH constitue une cession imposable d’ETH).

Fiscalité des NFTs pour les marketplaces

Pour les marketplaces de NFTs, la fiscalité est grandement fonction du schéma contractuel adopté (commission, interposition, etc.).

On peut noter qu’elles ne peuvent, contrairement aux auteurs, bénéficier du taux réduit de TVA de 10 % et devront donc appliquer le taux normal de 20 %. Les règles de territorialité de la TVA permettent cependant de limiter l’impact en matière de TVA dans certains cas. En revanche, la qualité de marketplace induit le respect d’un certain nombre d’obligations supplémentaires (reporting annuel auprès de l’administration fiscale sur les transactions réalisées par les utilisateurs, solidarité en matière de TVA, etc.).

Outre les aspects fiscaux, l’impossibilité de qualifier un NFT d’œuvre d’art et d’actif numérique a tout de même un intérêt de taille pour les plateformes : cela leur évite d’entrer dans le champ des obligations de lutte contre le blanchiment et leur permet d’éviter de supporter la lourde charge de contrôler et vérifier l’identité et l’origine des fonds de leurs clients… L’inverse pourrait conduire à faire entrer l’ensemble de la filière (artistes-émetteurs, intermédiaires, marketplaces, etc.) dans le champ de la régulation et constituer un frein significatif à son développement.

On constate, au vu de la complexité des différents régimes, que les NFTs ne se contentent pas de bousculer le monde de l’art mais viennent également ébranler la fiscalité qui devra nécessairement s’adapter pour mieux appréhender une nouvelle catégorie de biens purement numériques et, dans le meilleure des mondes, favoriser leur développement en France.

ORWL Avocats se tient à votre disposition pour vous aider à qualifier juridiquement vos NFTs et à structurer fiscalement vos activités.